Tradiciniai bankai – konkurentai, partneriai ar dinozaurai, kurie greitai išnyks?

2019.02.27

Temos: Finansai, Startuolis, Technologijos, Vadyba.

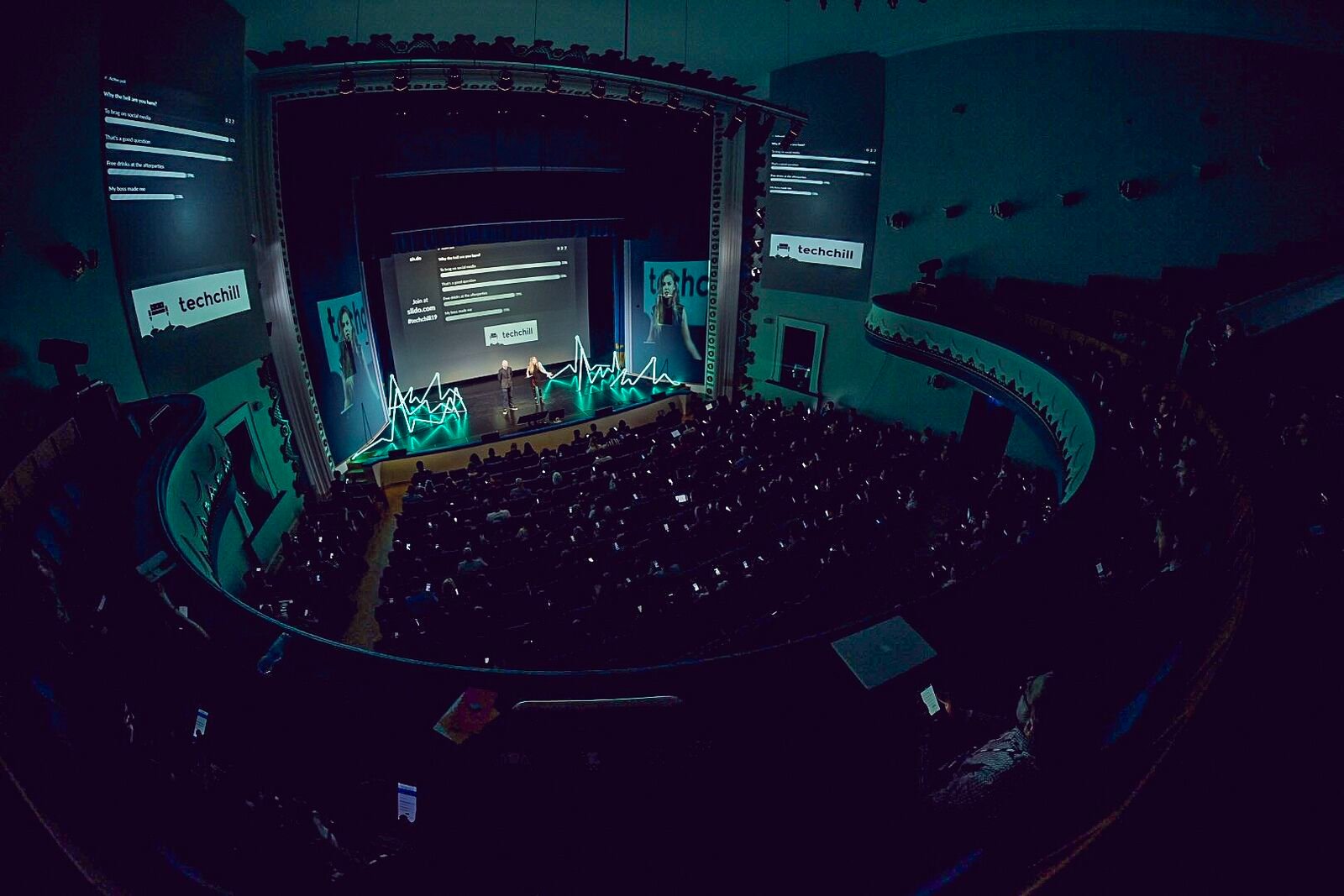

„Finansinių technologijų sektorius šiandien įtraukia vis daugiau vartotojų ir bankai, tokie, kokius nuo seno esame įpratę matyti, pamažu praranda vienvaldžių finansų rinkos lyderių statusą. Įtampa šių dviejų polių gretose auga – žiniasklaidoje vis labiau šmėžuoja saugumo, pasitikėjimo, privatumo temos. Nors bankai šiandien atrodo lyg senoji mokykla, vis dėlto sunku įsivaizduoti, kad jie galėtų būti ištrinti iš finansų sektoriaus žemėlapio. Tad ko tikėtis toliau? Kokia galima neretai chuliganais arba neobankais vadinamų finansinių technologijų startuolių ir tradicinių bankų akistatos baigtis? Apie tai svarstyta ir vasario 21–22 d. Rygoje vykusioje technologijų entuziastų konferencijoje „TechChill“.

Atvirosios bankininkystės link

Nors finansinės technologijos yra viena greičiausiai augančių industrijų, kol kas ji nėra visa apimanti. Dažnai finansinių technologijų startuoliai sutelkia dėmesį į nedideles nišas, tokias kaip paskolos ar sąskaitos. Jungtinėje Karalystėje išpopuliarėjusio startuolio „Monzo“, siūlančio alternatyvą tradicinėms bankų kortelėms (panašiai kaip „Revolut“), rinkodaros vadovas Tristanas Thomas mano, kad ateityje finansinių technologijų startuoliai neišvengiamai turės burtis. „Vartotojai nenori turėti 55 mobiliųjų programėlių kiekvienam mokėjimui“, – tikina jis.

Puikus pavyzdys – finansavimo platforma „Twino“. Šis finansinių technologijų startuolis suteikia galimybę žmonėms, kurie nori paskolinti pinigų ir kurie jaučia poreikį pasiskolinti lėšų, susitikti tiesiogiai. Jeigu sandoris atitinka tam tikrus kriterijus, pinigai pervedami automatiškai. Tačiau visos „Twino“ paslaugos apsiriboja viena finansine operacija – investavimu.

„Twino“ vadovas Roberts Lasovskis antrina minčiai, kad startuoliai turės bendradarbiauti, tačiau skuba pridurti, kad ne tik tarpusavyje, bet ir su tradiciniais bankais. Nors finansinių technologijų koncepcija kol kas palyginti mažai paplitusi, startuoliai, regis, pradėjo reikšmingus tektoninius lūžius visoje finansų rinkoje ir paskatino judėjimą atvirosios bankininkystės link.

„Finansinių technologijų industrija priartina bankines operacijas prie vartotojų. Kiekvienas vartotojas vis labiau pats įsitraukia į savo finansų valdymą. Šią tendenciją matysime ir toliau. Tačiau tai nereiškia, kad bankai dings. Tačiau finansinės technologijos verčia bankus keistis. Kuo toliau, tuo labiau bankai turės atsiverti: kurti partnerystes, tobulinti paslaugas, mažinti mokesčius, stiprinti finansinį raštingumą. Daug duomenų surenkantys finansinių technologijų startuoliai gaus dar daugiau dėmesio“, – sako R. Lasovskis.

Mokėjimo platformos „Adyen“ plėtros vyresnysis viceprezidentas Jussi Lindbergas taip pat atkreipia dėmesį į poreikį integruoti funkcijas. Jis dalijasi vizija, kad finansinės technologijos gali tapti ir tapatybės identifikavimo instrumentu: „Ateityje, manau, finansinės technologijos sujungs identitetą ir duomenis. Pavyzdžiui, banko kortelė galėtų būti panaudojama ir kaip tapatybės kortelė. Arba ji galėtų būti skirta ir viešojo transporto bilietams. Bet kas įmanoma.“

Finansų krizės atveju labiausiai nukentėtų finansinių technologijų startuoliai

Ne paslaptis, kad finansinių technologijų, kaip ir visų kitų sričių, startuoliai išsiskiria dideliu mirtingumu. Atrodytų, rinka natūraliai atsirenka geriausius. R. Lasovskis pabrėžia, kad startuolių statistika negailestinga: 9 iš 10 startuolių po vienų ar kelerių metų veiklos žlunga. Tad akivaizdu, jog finansinės technologijos veikia iššūkių itin nestokojančioje aplinkoje.

„Konkurencija su bankais nėra lengva. Nemanau, kad tai keisis, anaiptol – įtampa, tikėtina, didės. Visgi egzistuoja tam tikros nišos, kurias užėmusios įmonės pajėgs išgyventi. Taigi vieni startuoliai neišvengiamai pasitrauks iš žaidimo, kiti taps neįtikėtinai reikšmingi“, – prognozuoja jis.

Prognozių, kad neobankai galėtų sugriūti, neatmeta ir T. Thomas. Jungtinėje Karalystėje kiekvieną mėnesį startuoja bent 60 finansinių technologijų įmonių, tad, pasak jo, esant tokiam bumui, visos jos tikrai neišgyvens. O išaugę startuoliai gali jungtis su bankais.

„Verta kelti klausimą, kas nutiktų, jeigu vėl kiltų ekonomikos krizė. Tuomet matysime dar daugiau neobankų nesėkmių. Juk daugiausia jų išsilaiko dėl nuolatinių investicijų. Retas kuris yra pelningas“, – pabrėžia T. Thomas.

Didžiausią grėsmę kelia ne bankai, o vartotojų apatija

„Monzo“ rinkodaros vadovas atvirauja, kad požiūris į bankus nuolat keičiasi: kartais tradiciniai bankai vertinami kaip priešininkų komanda, žaidžianti kitoje aikštelės pusėje, kartais – kaip kolegos, žaidžiantys toje pačioje aikštelės pusėje. Kad ir kaip būtų, jo manymu, koncentruotis reikia kitur. „Didžiausią grėsmę mums išties kelia vartotojų apatija – tai, kad vartotojai yra užstrigę ties tradiciniais bankais metų metus ir negali net įsivaizduoti, kad gali būti kitaip, geriau. Didžiausias mūsų tikslas – supažindinti žmones su alternatyva“, – komentuoja T. Thomas.

J. Lindbergas bankus vertina labiau kaip partnerius, o ne kaip konkurentus: „Manome, kad daug dalykų gali būti padaryta bendradarbiaujant su bankais. Savo ruožtu mes padedame bankams patogiau organizuoti apmokėjimus. Dauguma banko kortelių yra nepatogios. Megzdami partnerystes, stengiamės tai keisti. O kas labiausiai iš to laimi? Žinoma, vartotojas. Jis gauna geriausią įmanomą aptarnavimą, net ir neatsisakęs tradicinio banko teikiamų paslaugų.“

Iššūkiu tampa žmogiškasis kontaktas

Kaip žinia, finansinės technologijos paskatino dar vieną tendenciją: bankai, anksčiau turėję daug fizinių padalinių, pamažu mažina jų skaičių. Tačiau, kaip bus pakeista ši žmogiškojo kontakto forma, kol kas neaišku. „Žmogiškąjį kontaktą palaikyti būtina. Jeigu, nuėjęs į „Google“ ir bandydamas atsidaryti savo el. paštą, atsitrenki į baltą ekraną ir niekaip negali to išspręsti, paprasčiausiai susikuri naują el. pašto dėžutę. Negalime taip pasielgti su kažkieno banko sąskaita. Kalbame apie klaidoms itin jautrią industriją. Neabejoju, kad įmonės telksis ieškoti būdų, kaip užtikrinti žmogiškąjį kontaktą“, – apibendrina T. Thomas.

Organizuojate renginį?

Tuomet „bzn start” gali pasiūlyti puikią galimybę išviešinti Jūsų renginį ir padėti pritraukti potencialių dalyvių.